«Рефперевозки. Чего ждёт рыба?» (инфографика)

«Рыба ждёт!» — ещё каких-то десять лет назад декларировало Росрыболовство, пытаясь с помощью назойливой наружной и телевизионной рекламы заставить россиян есть больше морепродуктов. Впрочем, скорее эта рекламная кампания напоминала известную уже технологию «РОЗ» (распил-откат-занос), потому что без соответствующей ретейловой инфраструктуры, вменяемых цен и ассортимента она была обречена на провал. В связи с чем Росрыболовство уже в 2014 году втихую свернуло рекламную акцию, так и не реализовав, в том числе, амбициозную задачу по развитию сети рыбных магазинов «Океан».

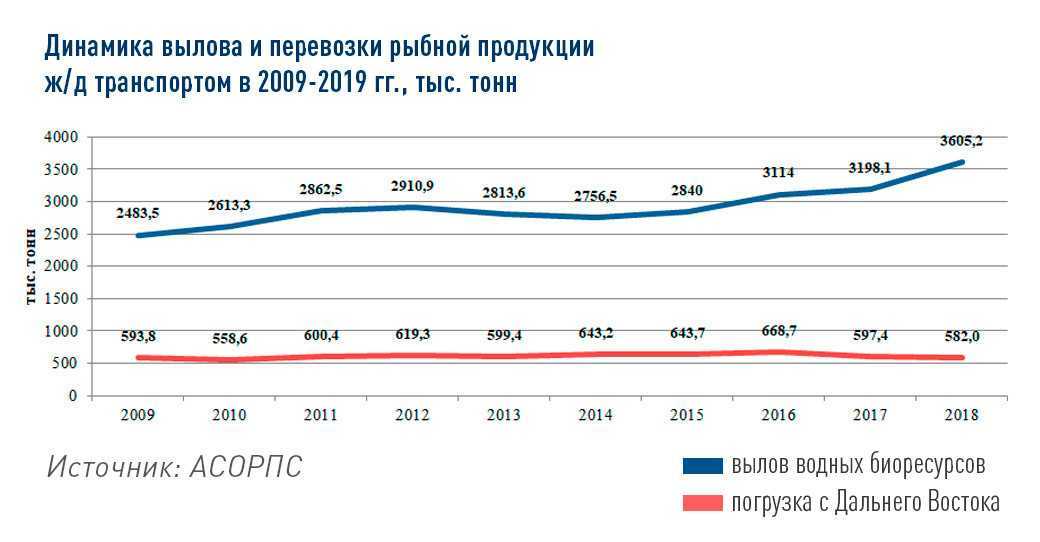

Статистические данные только подтверждают провал затеи. Даже в 2019 году россияне съели не более 13 кг рыбы на «нос», что на 9 кг ниже нормы, рекомендуемой Минздравом для здорового питания. В целом же с 2015 года потребление рыбы даже упало почти на 25%, хотя её вылов вырос с 4,4 млн тонн до 4,94 млн тонн в 2019 году.

Все участники рыбного рынка (производители, перевозчики, ретейлеры) признают, что базовая проблема насыщения внутреннего рынка «дарами моря» — низкая логистическая доступность, которая требует чёткого соблюдения температурного режима на всей цепочке поставки.

В целом с 2015 года потребление рыбы упало почти на 25%, хотя её вылов вырос с 4,4 млн тонн до 4,94 млн тонн в 2019 году.

Почему при таком практически единодушном консенсусе причин условного рыбного дефицита нет никаких реальных подвижек в решение этого вопроса.

Рыбаки пеняют в первую очередь на высокие транспортные расходы, которые делают экономически невыгодным возить рыбу в Центральную Россию. 18–20 рублей доставки по железной дороге в стоимости килограмма самой дешёвой рыбы минтая без учёта накладных расходов заставляют производителей выбирать «берег китайский или корейский» и традиционно взывать к государственной поддержке рыбной отрасли.

В свою очередь операторы ссылаются на несправедливые, по их мнению, тарифы РЖД в виде Прейскуранта №10-01, из-за которых цены на доставку скоропортящихся грузов по железной дороге специализированным подвижным составом примерно в 2,5 раза выше, чем универсальным. «Сейчас мы везём сельдь из Владивостока в Москву за 11 рублей, что даёт нам убыток в 100 тысяч рублей на контейнер», — жалуются в компании-перевозчике.

Трудно сказать однозначно, что движет ж/д монополией в сохранении статус-кво прейскуранта родом из 90-х, но по аналогии с жалобами других грузоотправителей можно предположить, что дело упирается в обоснование для РЖД экономической целесообразности изменения тарифов для той или иной группы товаров. Речь идёт, прежде всего, о подтверждённых объёмах перевозимых грузов. Но в условиях, когда 60% добываемой рыбы уходит за рубеж, а на оставшиеся внутрироссийские 40% активно претендует более мобильный и тарифогибкий автотранспорт, ж/д операторам проблематично гарантировать убедительные для РЖД объёмы перевозимых морепродуктов. Поэтому попытки ФАС уравнять универсальные и рефрижераторные контейнеры, которые ведомство предпринимало ещё в 2017 году, разбиваются о железные аргументы железнодорожников о необходимости баланса доходов и расходов госмонополии.

Тарифы РЖД на рефперевозки не позволяют развивать рыбный транзит с Востока на Запад.

Ж/д рефперевозчики, объединённые в Ассоциацию операторов рефрижераторного подвижного состава (АСОРПС), с одной стороны, ведут конструктивные, как они утверждают, переговоры с РЖД, а с другой — пытаются продавить свои идеи по PR и GR-каналам. Неслучайно ведь член Совета Федерации РФ от рыбной «житницы» страны Приморского края Людмила Талабаева заявила, что «железнодорожные перевозки рыбы и рыбопродукции в центральную часть России, особенно в период путины, всегда сопряжены с большими сложностями, прежде всего, из-за многочисленных перевалок, дефицита железнодорожных рефрижераторных секций и постоянного роста стоимости перевозки». Единственным перевозчиком по железной дороге в Российской Федерации и естественным монополистом, отмечала она, является РЖД, который своими же тарифами лишает себя грузопотока. «Тарифы РЖД на рефперевозки не позволяют развивать рыбный транзит с Востока на Запад», — подчеркнула приморский сенатор.

Ей вторит в прессе руководитель группы железнодорожных операций FM Logistic Сергей Друговской, по мнению которого, «если ОАО «РЖД» не изменит тарифную политику в отношении подвижного состава, в котором перевозятся скоропортящиеся грузы, и не будет проводить реальный контроль за соответствием груза в универсальных контейнерах, то данный сегмент железнодорожных перевозок практически полностью уступит свои позиции автоперевозкам». И действительно, в 2018 году доля железной дороги в общем объёме перевозок скоропорта сократилась до 5,1%.

Слова словами, но реально операторскому сообществу РЖД предложить нечего. Как признаются сами операторы, рыбаки не стремятся заключать долгосрочные договоры на транспортировку рыбной продукции на условиях take-or-pay. «Мы готовы подписать гарантии по объёмам и ценам на начало и конец года или ровную цену по году с гарантией предоставления рефконтейнеров. Мы даже готовы платить пени в случае нарушения этих условий, однако ни одна из рыболовецких компаний не согласилась на такие условия работы», — рассказали vgudok.com в компании-операторе. И получается, как в известном анекдоте: «нет ножек — нет и мультиков». В конфигурации «РЖД — рефоператоры» это звучит как «нет гарантированного объёма — нет и низких тарифов». Впрочем, сама монополия могла бы и не ждать увеличения рыбного грузопотока, но в этом случае ей необходимо компенсировать выпадающие доходы. Источником такой компенсации, по мнению менеджмента РЖД, может выступать госбюджет, который, однако, пока не готов раскрыть свои закрома для монополии — достаточно одного Восточного полигона.

Получается, что рыбаки без господдержки не спешат направлять потоки рыбы на внутренний рынок, операторы в этой связи не могут гарантировать РЖД объёмы рефперевозок, а монополия, в свою очередь, в обмен на унификацию контейнерных тарифов требует равнозначного обмена в виде госсубсидий. «Великий рыбно-железнодорожно-рефрижераторный круг» замкнулся, с госбюджета начавшись и им же и закончившись.

Похоже, что в РЖД устали ждать «рыбного цунами» с Дальнего Востока и решили оживить рынок ж/д грузоперевозок скоропорта доступными им мерами. В первую очередь административными. 8 декабря вступили в силу правила перевозок скоропортящихся грузов по железной дороге, в которых ответственность за выбор типа подвижного состава и температурного режима теперь лежит на отправителе. И сам отправитель решает, какой вид подвижного состава ему использовать — изотермические вагоны или универсальные контейнеры. В РЖД уверены, что эта мера позволит частично вернуть на рельсы часть грузопотока (в основном это напитки, консервы, пиво) с автомаршрутов. И хотя в АСОРПС нагнетают обстановку, предрекая чуть ли не конец эпохи рефрижератора, сами операторы не столь категоричны. Они убеждены, что здравомыслящий грузоотправитель, умеющий считать копеечку и не желающий лишний раз связываться с Роспотребнадзором и другими инстанциями, никогда не повезёт рыбу, мясо или сливочное масло в универсальном контейнере.

Кроме своего рода «кнута», РЖД использует и метод «пряника», а именно планирует запустить технологию т.н. «холодного экспресса» — постоянные рефконтейнерные поезда, следующие по заранее сформированному маршруту с промежуточными остановками в крупных городах для выполнения грузовых операций. По замыслу инициатора проекта ЦФТО такое предложение станет дополнительным стимулом для роста рефперевозок. Тестовые отправки по маршруту Москва — Владивосток вот-вот должны начаться, а первые полноценные отправки через вновь построенные площадки планируется организовать уже в конце 2020 года. Но с учётом забюрократизированности и неповоротливости РЖД пока трудно прогнозировать успех этого мероприятия.

Ещё одна тема, кроме тарифов, которая волнует участников рынка, это сам подвижной специализированный состав, точнее его состояние и будущее. Сейчас, по данным АСОРПС, эксплуатируемый на территории России парк составляет около 12,6 тыс. единиц.

Учитывая цену вагона-генератора и конъюнктуру рынка, его окупаемость даже при господдержке под большим вопросом.

Крупнейшими рефоператорами на сегодняшний день являются «Рефсервис», «Дальрефтранс» («дочка» транспортной группы FESCO), «Термокон групп», «Аврора Логистикс», «Владрефтранс», «Евросиб СПб — транспортные системы». Однако стагнация на рынке рефперевозок приводит к тому, что некоторые из них вынуждены сворачивать или ограничивать свою деятельность. Так, «Термокон», по нашей информации, практически закончил системную деятельность в рефперевозках, а «Рефсервис» после приватизации де-факто закрыл рефрижераторный блок на полгода как минимум. В итоге можно ожидать в ближнесрочной перспективе уменьшение количества профильных ж/д перевозчиков до 3-4 с дефицитом подвижного состава особенно в пиковые сезоны.

Операторы, в свою очередь, жалуются на проблему с состоянием и обновлением парка. В советское время изотермические вагоны, рефрижераторные секции и поезда строились в Дессау (бывшая Германская Демократическая Республика) и на Брянском машиностроительном заводе. В 2006 году при акционировании «Рефсервису» достался ещё советский специализированный парк в 6,6 тыс. единиц. Однако эти изделия уже исчерпали свой срок службы и в ближайшие два-три года будут окончательно выведены из эксплуатации. Тем не менее, как отмечают специалисты, рефрижераторными контейнерами можно отправлять грузы по довольно ограниченному количеству маршрутов, поэтому потребность в рефсекциях у грузоотправителей сохраняется.

В своё время Минпромторг сообщал о планах по серийному выпуску с 2018 года на АО «Алтайвагон» в рамках импортозамещения до 400 рефрижераторных вагона в год, однако дальнейшего развития этого сюжета с учётом финансового состояния завода не последовало.

Тогда же министерство рапортовало о поставке в 2017 году 4 вагонов-генераторов для рефсекций и рефсцепок совместного производства фирмы «Твема» и АО «Тверской вагоностроительный завод» и предоставлении 28 млн рублей субсидий на возмещение части затрат на приобретение этих изделий. Но, учитывая цену такого вагона-генератора (порядка 60 млн рублей) и конъюнктуру рынка, его окупаемость даже при господдержке под большим вопросом.

Стоимость кастомизированного китайского рефконтейнера в среднем составляет 1,4-1,5 млн рублей с учётом растаможки.

Не забыли в Минпромторге и о рефконтейнерах, выбытие которых по сроку службы, по данным ведомства, составляет 250–300 единиц в год. Реализация проекта «Разработка и внедрение в серийное производство рефрижераторного контейнера в рамках импортозамещения» с бюджетом 50 млн рублей было поручено «Уралвагонзаводу». Недавно заместитель генерального директора УВЗ по гражданской продукции Кирилл Томащук сообщил, что «дочка» концерна «Омсктрансмаш» в 2020 году планирует приступить к изготовлению шести опытных образцов для дальнейшей сертификации. К 2022 году, по словам топ-менеджера, предприятие планирует выйти на проектную мощность производства до 500 контейнеров в год. Правда, К. Томащук не уточнил цену омского рефконтейнера. По нашим данным, она составит почти 3 млн рублей с НДС. И это при том, что стоимость кастомизированного китайского рефконтейнера в среднем составляет 1,4-1,5 млн рублей с учётом растаможки. И будут ли российскому рынку нужны 500 контейнеров ежегодно, тоже не ясно.

Так что Китай, где только в 2018 году было произведено свыше 270 тыс рефконтейнеров, видимо, как был, так и останется основным поставщиком для российских операторов, а рефконтейнеры, которые уже составляют порядка половину специализированного парка России, станут основной «боевой единицей» рефперевозок. Но обновлять свой парк перевозчики смогут точечно и спорадически: тарифы и несбалансированность грузопотока не позволяют делать это на постоянной и, главное, системной основе.

В целом в рынке рефперевозок, как в зеркале, отражаются все базовые проблемы современной российской экономики: отсутствие политической воли в решении важных хозяйственных и логистических задач, нежелание брать на себя ответственность и перекладывание её на «коллег по цеху», неумение находить консенсус. И ответ на вопрос «Чего ждёт рыба», вынесенный в название спецпроекта, заключается в том, что и морепродукты, и их потребители, и участники рынка ждут, когда же наконец реальное желание решить проблему возобладает над ведомственными и клановыми интересами рыбопромышленников, ФОИВов и РЖД.